Meteo Mercati: la Fed sorprende con un rialzo maxi, oro in forma smagliante

Le banche centrali su entrambe le sponde dell’Atlantico tagliano i tassi, varando una nuova fase di politica monetaria. E i mercati festeggiano.

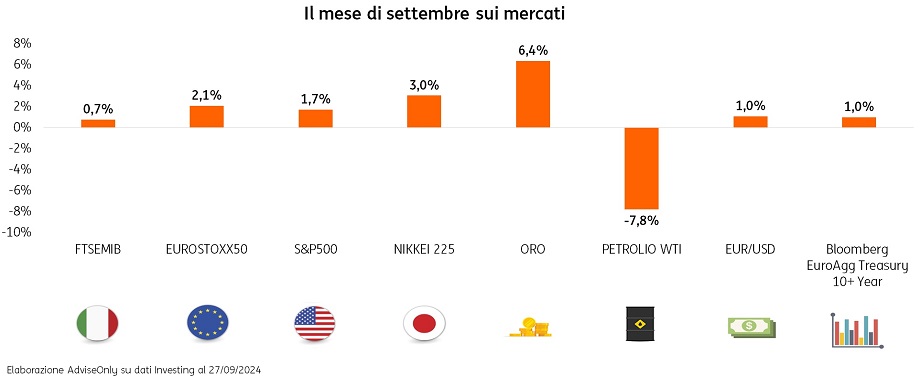

Il valzer dei tagli ai tassi d’interesse è iniziato e, con lui, è ritornata la tendenza rialzista sui principali listini mondiali. Le grandi banche centrali, Bce e Federal Reserve, nel mese di settembre hanno scelto per tagliare rispettivamente di 25 e 50 punti base il costo dei finanziamenti. Ma se la prima ha mantenuto un approccio prudente, forse proprio in attesa di conoscere le mosse della controparte americana, la seconda ha rotto gli indugi con una sforbiciata più vigorosa del previsto dopo dati su occupazione e inflazione parsi incoraggianti e in linea con gli obiettivi. Le Borse, dunque, riprendono a marciare, nonostante lo scenario geopolitico resti sfidante.

Il decisionismo della Federal Reserve e la prudenza della Bce

Dopo mesi di attese e scommesse sul numero (e sull’entità) dei tagli che l’istituto guidato da Jerome Powell avrebbe apportato ai tassi prima della fine dell’anno, il dato dell’inflazione di agosto (in rallentamento come da attese a +2,5% su anno) e, soprattutto, un corposo rallentamento delle nuove buste paga (+114mila contro i 250mila del mese precedente) hanno spinto Eccles Building a rompere gli indugi. Così la Fed ha annunciato un taglio “jumbo” da 50 punti base che, come spiegato dallo stesso Powell, “è solo l’inizio”. L’aspettativa, quindi, è che ci possano essere almeno un altro mezzo punto di tagli prima della fine dell’anno. Non male, dopo che si è temuto – a un certo punto – che il costo del denaro potesse calare solo di una minima frazione in questo 2024, rimanendo a livelli elevati.

La Bce, come si accennava, è rimasta più prudente, optando per un taglio ai tassi di 25 punti base (il secondo dopo quello, della stessa entità, annunciato in estate). Anche la dialettica è rimasta prudente, con la presidente Lagarde che ha ribadito l’intenzione di navigare a vista, restando legata ai dati. Vero è che la Bce ha un livello di tassi più basso della Fed, ma la mossa degli Usa potrebbe infondere coraggio anche a Francoforte, spingendola, nei prossimi mesi, ad agire con più decisione.

Il ricostituente cinese

Nel contesto di una congiuntura economica mondiale non particolarmente forte (l’Ocse ha confermato le stime della crescita mondiale al 3,2%), a pesare più di altri fattori è il rallentamento dell’economia cinese che rischia di non centrare l’obiettivo dichiarato dal partito comunista del 5%. Per questo motivo, il Paese guidato da Xi Jinping ha deciso di varare un piano di stimoli incrociati, tra Banca centrale e governo, del valore di 400 miliardi, in modo da rendere ancora più robusto il set di strumenti per rilanciare i consumi e dare ossigeno a un mercato immobiliare in crisi. Basterà per rimettere in pista la locomotiva del mondo? In attesa di vederlo, i mercati azionari hanno reagito bene negli ultimi giorni di settembre con rialzi corposi sia per l’Hang Seng di Hong Kong che per Ftse China A50.

Il dilemma della banca centrale giapponese e i rischi geopolitici

Tra le grandi economie sviluppate, continua il momento singolare della Banca centrale giapponese, l’unica a trovarsi a voler rialzare i tassi d’interesse mentre tutte le altre li abbassano. La necessità deriva dal bisogno di contenere un’inflazione che rialza la testa. Tant’è che il banchiere centrale, Naoki Tamura, ha parlato apertamente della possibilità di portare i tassi fino all’1%.

Insomma, al netto delle persistenti incertezze geopolitiche, la nuova era di ribasso dei tassi sta controbilanciando e stimolando i mercati, che vedono un buon andamento dei principali listini di pari passo con un apprezzamento dell’oro (che ha raggiunto il picco storico a 2.670 dollari l’oncia). Un aspetto singolare, dal momento che il prezioso metallo giallo – bene rifugio per antonomasia – di solito si apprezza in contesti di avversione al rischio, mentre in questo momento in realtà sui mercati azionari c’è ottimismo. Quest’ultima è un’altra questione che varrà la pena seguire nei mesi a venire.