Troppa liquidità fa male: quest’autunno ripensa la gestione dei risparmi

Non investire equivale a non rischiare? No: i soldi sotto al materasso o dentro al barattolo dei biscotti sono esposti al potere erosivo dell’inflazione.

Popolo di poeti, santi e navigatori, certo, ma soprattutto di risparmiatori. Tuttavia, gli italiani sono anche tradizionalmente avversi al rischio e poco propensi a investire sui mercati finanziari. Non a caso, oltre al mattone (a fine 2021 le abitazioni rappresentavano il 45,4% della ricchezza lorda delle famiglie), gran parte dei risparmi è detenuta in forma liquida.

Dall’ultimo Rapporto Consob sulle scelte di investimento delle famiglie italiane emerge infatti che i depositi bancari e i prodotti postali sono al primo posto delle preferenze: rappresentano il 50% degli asset totali, in crescita rispetto al 43% del 2021. Seppure in calo a causa dell’inflazione, a maggio scorso, secondo Bankitalia, i depositi delle famiglie erano pari a 1.142 miliardi di euro.

I depositi, in sé, non sono un problema. È la loro quota nei portafogli che a volte tende a essere eccessiva. E questo perché investire sui mercati finanziari impensierisce ancora gli italiani, soprattutto quelli che hanno poca dimestichezza con la materia. In pochi, però, si rendono conto del fatto che anche tenere i soldi sotto il materasso o fermi sul conto corrente comporta dei rischi.

L’inflazione divora i risparmi

Persino la liquidità è rischiosa, in particolare in tempi di alta inflazione come quelli attuali. L’aumento dei prezzi si mangia parte dei risparmi perché oggi, con la stessa quantità di denaro, possiamo comprare meno beni e servizi rispetto a un paio di anni fa, prima che l’inflazione rialzasse la testa per effetto della ripartenza post Covid.

Dopo un lungo periodo in cui ha sonnecchiato intorno allo zero, con puntate in territorio negativo, a partire dal 2021-2022 l’inflazione ha infatti ripreso a correre. Negli ultimi mesi ha un po’ rallentato, ma rimane comunque su livelli piuttosto elevati. A maggio, secondo le stime Istat, si è attestata al 6,4%, mentre Bankitalia prevede che quest’anno si collocherà in media al 6,1%, per poi scendere al 2,3% l’anno prossimo e tornare al 2% nel 2025.

Insomma, l’inflazione erode i risparmi detenuti in contanti o in altra modalità rapidamente convertibile in contanti (com’è appunto il conto corrente): il rendimento reale, in questi casi – ovvero il rendimento al netto dell’inflazione – è infatti molto spesso negativo.

Come proteggersi dall’inflazione?

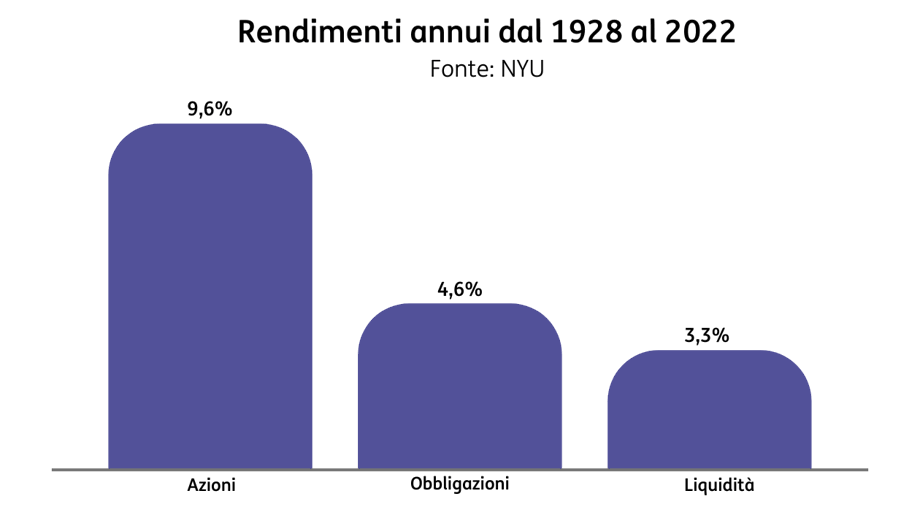

Come comportarsi, quindi? Un rapido sguardo ai rendimenti offerti dai mercati finanziari fa subito capire che nel lungo periodo investire ti dà la possibilità di proteggerti dall’azione erosiva dell’inflazione. I rischi, ovviamente, ci sono, come in tutto nella vita, ma vengono adeguatamente ripagati. Un esempio? Tra il 1928 e il 2022, sia le azioni sia le obbligazioni si sono difese decisamente meglio, nel complesso, rispetto alla liquidità, rispettivamente rappresentati dall’S&P 500, dai Treasury decennali e dai titoli di Stato a tre mesi.

Anche se nel breve termine può capitare che i bond e la liquidità battano l’azionario, nel lungo periodo le azioni appaiono come la scelta migliore, nell’ottica di un portafoglio che comunque deve essere sempre adeguatamente diversificato, in maniera sempre personalizzata e in linea con i tuoi obiettivi, il tuo profilo e i tuoi bisogni.

A ciascuno il suo investimento

Le possibilità di investimento sono molto varie e sono in grado di assecondare tutte le esigenze, dando il giusto peso a ogni componente: azionaria, obbligazionaria e anche cash. Per questo, il nostro consiglio è sempre quello di rivolgerti al tuo Financial Coach: il tuo consulente finanziario può trovare la combinazione che meglio si adatta alle tue esigenze e suggerirti la strategia migliore sulla base dei tuoi bisogni.