Accumulo o decumulo? Conosci i tuoi veri bisogni

Sei un tipo da investimenti ad accumulo o da decumulo? Per rispondere a questa domanda devi conoscere a fondo i tuoi obiettivi e bisogni. Scopri come fare.

Sei un tipo da accumulo o da decumulo? Riformuliamo: preferisci veder crescere il capitale più velocemente, reinvestendo i proventi, o beneficiare dei proventi maturati incassandoli periodicamente? Molti risparmiatori preferiscono l’opzione numero due e scelgono quindi i cosiddetti prodotti “a reddito”. Ma spesso lo fanno senza avere una chiara idea della loro situazione e dei loro bisogni. Con questo articolo ti vogliamo dare qualche dritta per aiutarti a capire se sei più un tipo da investimenti ad accumulo o a decumulo.

Accumulo o decumulo: che differenza c’è?

Si tratta di una scelta di enorme rilevanza pratica, così come è rilevante la differenza tra l’esito di un accumulo e quello di un decumulo. Basti pensare che negli ultimi 13 anni l’indice MSCI World ha reso il 232,5% nella versione che include i dividendi al netto della tassazione (quindi con i proventi reinvestiti), mentre lo stesso indice senza i dividendi ha reso “solo” il 160%

Vai di accumulo, quindi? Aspetta. Ci sono ottime ragioni per scegliere questa strada, ma ce ne sono di altrettanto valide per incassare le cedole e i dividendi anziché lasciarli lavorare. Tutto dipende dai tuoi bisogni e obiettivi.

Vediamo innanzitutto, in maniera molto schematica, la differenza tra le due categorie di prodotto.

Accumulo o decumulo: come scegliere?

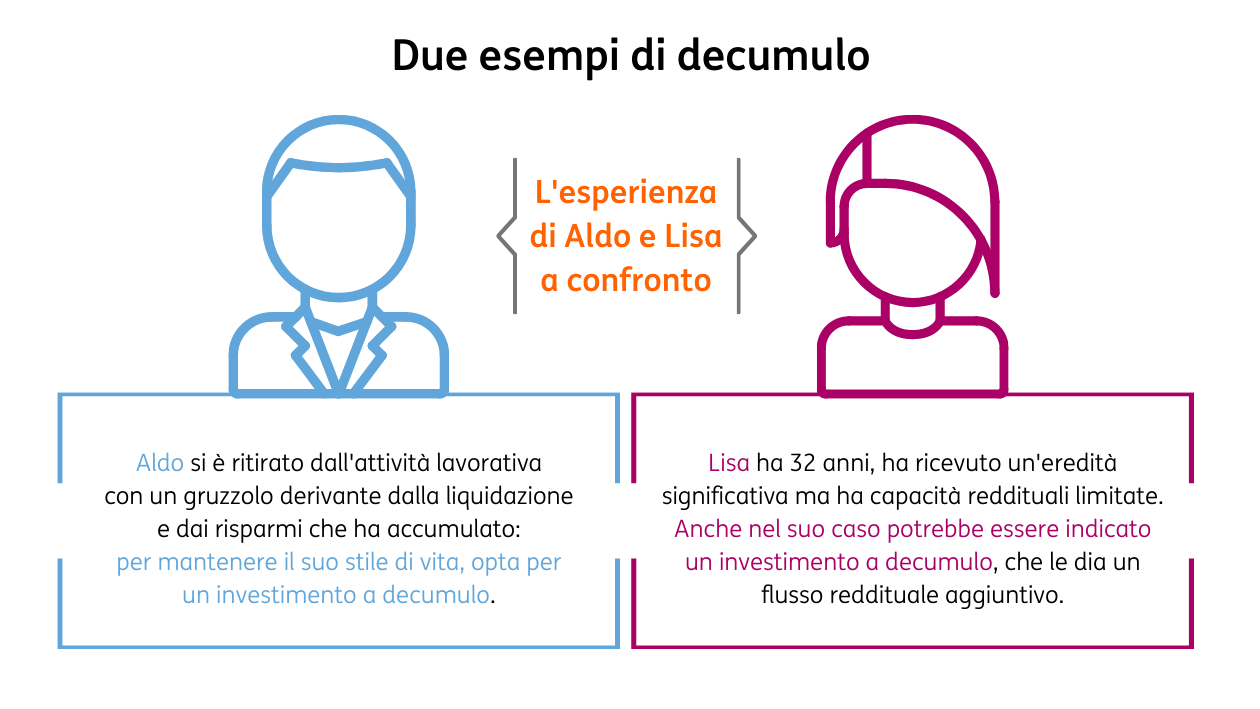

E veniamo al cuore della questione. Sono diversi i criteri da tenere in considerazione. Il primo può sembrare un po’ tecnico, ma in realtà vedrai che ha molto senso: è il rapporto reddito/patrimonio. Reddito è, per esempio, ciò che ti entra in tasca per il tuo lavoro, quindi il tuo stipendio, mentre è patrimonio l’insieme di beni che tu possiedi, per esempio la tua casa. Se il reddito è relativamente basso ma il patrimonio è consistente, può essere ragionevole aumentare il tenore di vita innalzando il primo con i proventi degli investimenti, senza quindi andare a reinvestirli. Ecco due esempi.

Se invece reddito e patrimonio sono bassi, non resta che accumulare. Anche in piccole dosi ma con regolarità, attraverso un Piano di Accumulo del Capitale. E se invece il reddito è elevato? In presenza di un patrimonio relativamente contenuto, è meglio mettere fieno in cascina e optare per un investimento ad accumulo. È il caso delle persone che sono all’inizio o nel pieno della loro attività lavorativa.

Naturalmente, come sempre nella vita, non è tutto o bianco o nero. Prendiamo per esempio il caso di una persona anziana che, pur in presenza di un patrimonio importante, vive al di sotto delle sue possibilità per non intaccare la ricchezza destinata agli eredi. Un piano di investimento ben congegnato, che tenga conto di questa specifica esigenza di accumulo per gli eredi, può soddisfare i bisogni della persona in là con gli anni senza compromettere il suo obiettivo di un adeguato passaggio successorio.

E questo ci porta a un altro tema.

Tenere conto anche del fattore tempo

Un ragazzo di 25-30 anni che investe per mettere da parte qualcosa per quando sarà anziano dovrebbe evitare per quanto possibile proventi periodici: meglio reinvestirli in modo da sfruttare al massimo l’effetto della capitalizzazione degli interessi, una legge esponenziale che ha un effetto dirompente sulla crescita del capitale, come puoi vedere dalla simulazione qui di seguito.

Come si vede, il tempo gioca un ruolo chiave. Ne consegue che la logica ad accumulo ha senso se si vuole mettere da parte un tesoretto in vista della pensione, dell’università dei figli, dell’acquisto di una casa, di un viaggio importante e via dicendo. Al contrario, chi ha ricorrenti flussi di cassa in uscita – per esempio, perché possiede un patrimonio immobiliare significativo e ha in carico le spese di manutenzione e i vari oneri fiscali – può trovare molto utile un’integrazione del reddito derivante da un prodotto a decumulo.

Accumulo o decumulo? Affidati alla consulenza

In ogni caso, vale la regola di sempre: non esiste una formula valida per tutti e ognuno deve valutare la sua specifica situazione con l’ausilio di un esperto.

Per capire nel dettaglio come investire, in base non solo all’età ma anche a tutta un’altra serie di fattori molto personali, l’unica strategia davvero efficace per tutti è infatti quella di confrontarsi con il proprio consulente finanziario.