Cos’è e come funziona la correlazione tra gli investimenti?

La correlazione è la relazione tra due variabili (per esempio due asset class). È un elemento da tenere a mente nella costruzione di un portafoglio, perché consente di ridurne la volatilità.

Hai mai sentito parlare di “effetto farfalla”? Si tratta di uno dei principi fondamentali della teoria del caos, secondo cui piccoli cambiamenti possono produrre grandi variazioni all’interno di un sistema. L’effetto divenne celebre grazie alla frase coniata dal matematico statunitense Edward Lorenz, che per primo ne studiò le implicazioni: “può, il batter d’ali di una farfalla in Brasile provocare un tornado in Texas?”.

Il "butterfly effect" si verifica anche sui mercati finanziari, dove, tecnicamente, prende il nome di correlazione. In sostanza, può accadere che un aumento o una diminuzione del valore di un asset influenzi quello di altri asset, anche molto diversi tra loro. Conoscere cos’è la correlazione e come funziona è molto importante quando si decide di investire.

Cos’è la correlazione?

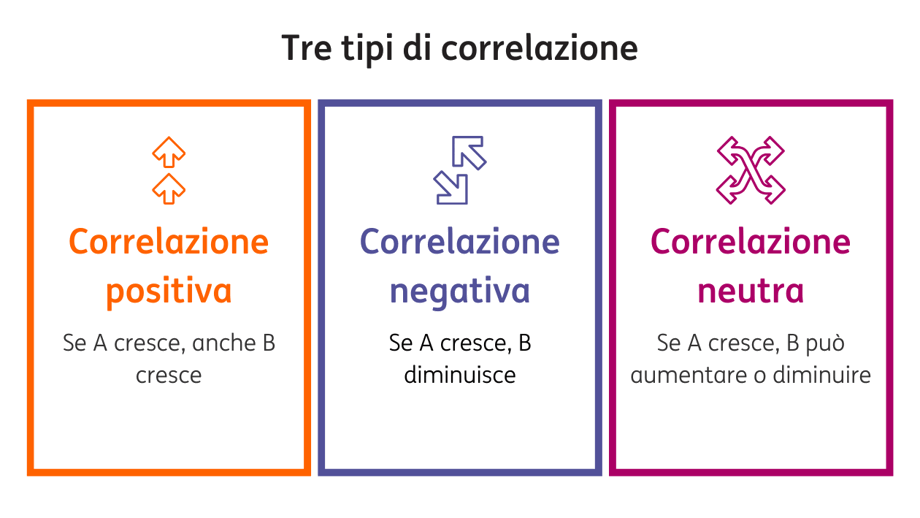

Nel mondo della finanza, per correlazione si intende la tendenza degli asset a variare nella stessa direzione (correlazione diretta) o in quella opposta (in questo caso si parla di correlazione inversa). In altre parole, misura quanto e come si muovono i prezzi dei diversi strumenti finanziari in relazione l’uno con l’altro. Ad esempio, i titoli con una correlazione elevata tendono a muoversi insieme, aumentando o diminuendo di valore allo stesso tempo.

Il livello di correlazione viene misurato sotto forma di percentuale (da -100% a +100%) e si determina analizzando la performance storica degli asset. Cosa significa? Per fare un esempio, quando due asset hanno una correlazione positiva del 50% vuol dire che, storicamente (e statisticamente), il 50% delle volte che un asset è aumentato o calato di prezzo l’altro si è comportato allo stesso modo.

Come funziona la correlazione

Per capire bene come funzionano le diverse tipologie di correlazione può essere utile partire da alcuni casi pratici, che si verificano ogni giorno sui mercati finanziari.

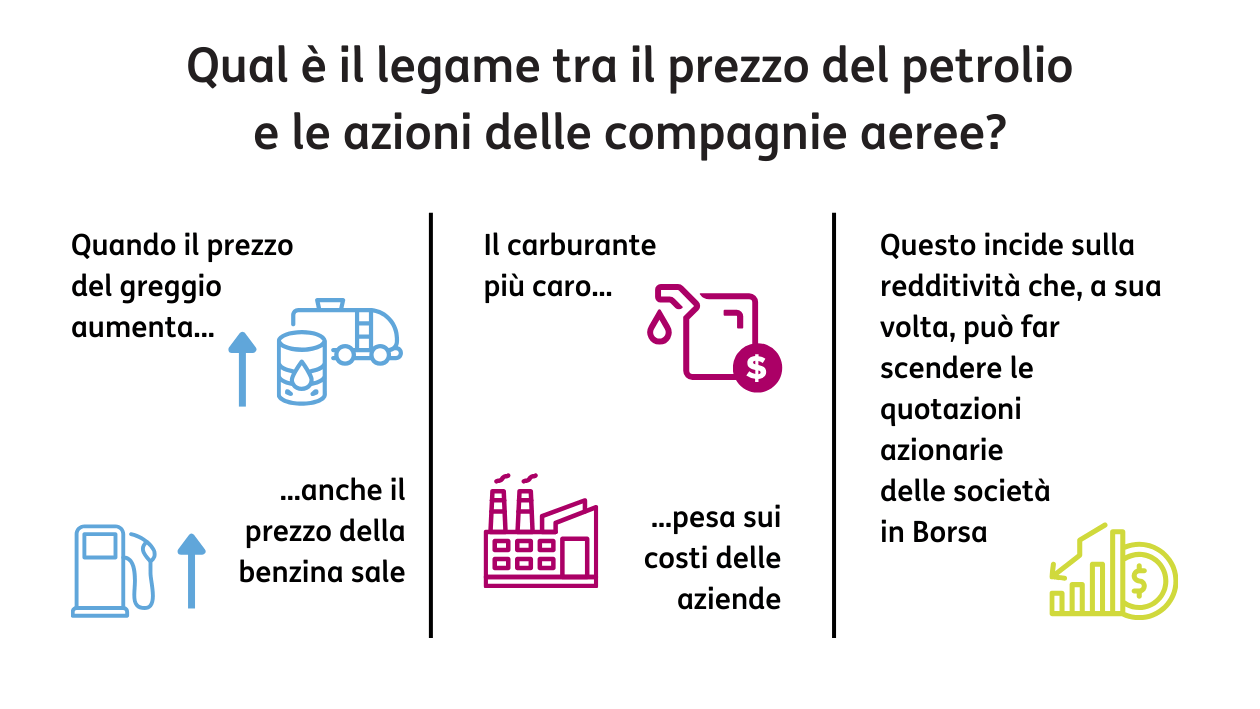

Un esempio molto semplice è dato dal legame tra il petrolio e le azioni delle compagnie aeree.

La correlazione più famosa è senza dubbio quella tra oro e dollaro. In questo caso siamo davanti a una correlazione inversa: quando il biglietto verde sale, l’oro scende. Il motivo dipende dal fatto che il prezzo del metallo giallo è espresso in dollari. Di conseguenza, una rivalutazione della moneta statunitense rende più costoso comprare oro, la cui domanda (e quindi il prezzo) sui mercati internazionali diminuisce.

Come sfruttare la correlazione nel tuo portafoglio

Sappiamo che per investire bene la diversificazione è fondamentale. Ebbene, la correlazione ti permettere di individuare (e valutare) i movimenti degli strumenti in portafoglio e di costruirne così uno ben diversificato.

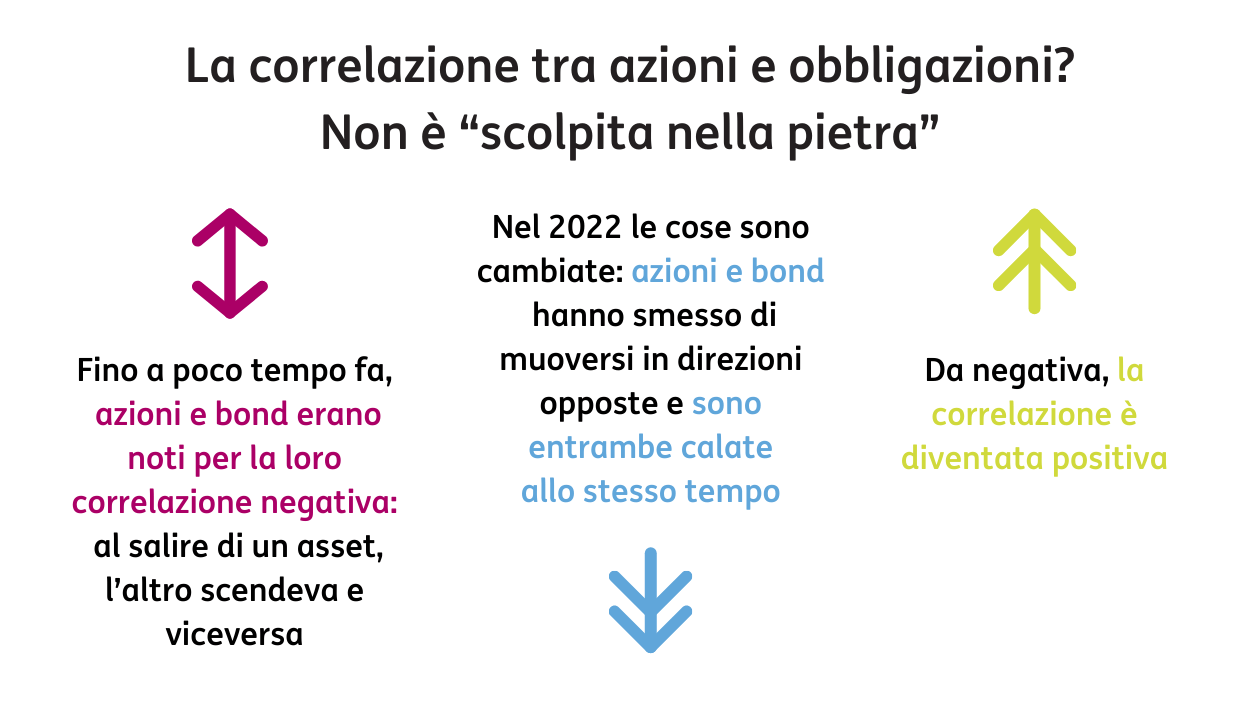

Per contenere la volatilità del tuo portafoglio, puoi infatti investire in titoli che siano correlati negativamente tra di loro. Questa strategia consente di ridurre alcuni rischi e, potenzialmente, generare una performance più stabile. Ad esempio, puoi combinare azioni societarie con obbligazioni sovrane, moderando di volta in volta la volatilità e traendone anzi vantaggio in termini di rendimento.

La correlazione è una strategia valida per sempre?

Va precisato che la correlazione non è eterna. Un caso che ormai ha fatto scuola è quello del portafoglio 60/40, composto al 60% da azioni e al 40% da obbligazioni: questa strategia - che fa leva sulla storica correlazione negativa che intercorre tra equity e bond – è stata ritenuta a lungo come la più sicura e bilanciata. Ma nel 2022 le cose sono cambiate: a causa dell’inflazione e del conseguente rialzo dei tassi da parte delle banche centrali, quell’anno sia le azioni sia i bond hanno subito pesanti ribassi. Insomma, le due principali asset class hanno smesso di muoversi in direzioni opposte e hanno iniziato a oscillare all’unisono: in quella fase, da negativa la correlazione è diventata positiva.

Per costruire un portafoglio bilanciato è necessario analizzare gli strumenti e la loro correlazione, in modo da ottenere una diversificazione efficace. Questa strategia consente di proteggere il tuo portafoglio dalle turbolenze dei mercati, senza farti perdere la possibilità di cogliere le opportunità che si presentano. In ogni caso, come ti ricordiamo sempre, il modo migliore per investire in sicurezza è quello di affidarsi a un Financial Coach, che può aiutarti a costruire un portafoglio tarato sulle tue esigenze.