Alla fine arriva Kamala: cosa cambia per i mercati con la sfida Harris-Trump

Il presidente USA Biden ha fatto l'atteso passo indietro: scenari, prospettive e mercati alla prova della nuova sfida tra Kamala Harris e Donald Trump.

Lunedì 22 luglio è arrivata la notizia che molti dem, negli USA, aspettavano da settimane: il presidente in carica Joe Biden ha annunciato il suo ritiro dalla corsa per la rielezione alla Casa Bianca. Non sarà lui, dunque, a competere con l’ex presidente e candidato repubblicano Donald Trump alle presidenziali del 6 novembre.

“Sebbene fosse mia intenzione cercare la rielezione, credo che sia nel miglior interesse del mio partito e del Paese che io mi ritiri e mi concentri esclusivamente sull’adempimento dei miei doveri di presidente per il resto del mio mandato”.

Biden ha resistito per settimane al pressing del suo stesso partito e dei sostenitori e finanziatori dem, che dal 27 giugno – ossia dal suo primo dibattito con il predecessore e avversario Donald Trump, in una performance giudicata da molti deludente e preoccupante – gli chiedevano un passo indietro.

Annunciando tale passo indietro, Biden ha espresso il suo sostegno (il suo “endorsement”) all’attuale vicepresidente Kamala Harris, ex procuratore generale della California, cui spetta ora il compito di sfidare l’ex presidente Trump e il “Project 2025”, l’agenda degli obiettivi ambiziosi e radicali dei suoi sostenitori repubblicani.

Fin qui, la cronaca. Quel che ora ci chiediamo è: qual è stata la reazione dei mercati?

Biden esce di scena, arriva Kamala: la reazione dei mercati

Mentre scriviamo, non è cambiato molto: fondamentalmente perché la notizia era attesa, così come atteso era un endorsement a favore dell’attuale vicepresidente Harris. Al momento i sondaggi rilevano un sostanziale testa-a-testa tra Harris e Trump e naturalmente la situazione è in continuo divenire.

Comunque vada, è chiaro che le elezioni presidenziali del 2024 si ripercuoteranno sull’economia, sulla politica climatica, sulle questioni sociali e sulla geopolitica, con tutta una serie di implicazioni. E con un comune denominatore tra i due principali partiti: i conti pubblici. Se ne è recentemente occupata un’analisi dei tre esperti di ING James Knightley, Dmitry Dolgin e Padhraic Garvey, di poco precedente all’annuncio di Biden ma che, riferendosi alle due aree politiche più che ai singoli candidati, possiamo al momento ritenere ancora valida.

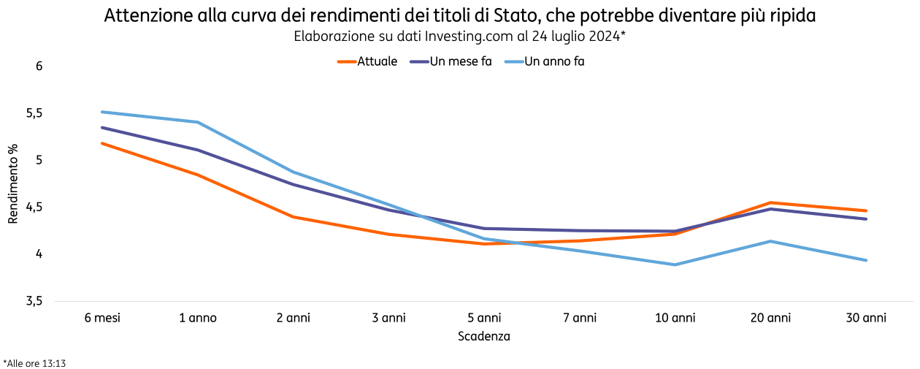

Per ora preoccupazioni contenute sui conti pubblici

Spesa, deficit e debito USA potrebbero aumentare – e diventare quindi un punto di interesse per le agenzie di rating e per gli investitori – sia con i dem sia con i repubblicani, ma forse un po’ di più con questi ultimi. Tuttavia, al momento dal mercato non arrivano particolari cenni di preoccupazione e i rendimenti dei titoli di Stato a lungo termine (il decennale in primis) per ora non sembrano particolarmente reattivi a stime e proiezioni varie sui conti pubblici statunitensi.

Da considerare inoltre che:

- siamo alla vigilia di una riduzione dei tassi da parte della Fed e di solito, quando la Fed taglia, i rendimenti a lungo termine tendono a ripiegare (al 24 luglio, il rendimento del decennale è inferiore rispetto al mese prima, al 4,2% circa);

- il clima oggi appare favorevole al rischio, le azioni sono ai massimi storici, e ciò implica che il mercato ritiene ci sia poco di cui preoccuparsi.

Ovviamente, niente è scolpito nella pietra e tutto può modificarsi. Sotto un’amministrazione Trump, con l’ipotesi di un deficit più elevato rispetto a quello di un’amministrazione dem, il rendimento del decennale secondo gli esperti di ING potrebbe arrivare al “5 e qualcosa”, e non è da escludere un 6%. Con un’amministrazione dem potrebbe andare meglio, ma non di molto.

Il mix di politiche dem potrebbe anche essere meno dispendioso di quello repubblicano, ma secondo i tre esperti “non abbastanza da avere un impatto sostanziale”. In un caso o nell’altro, i tre esperti si aspettano una curva dei rendimenti più alta e più ripida, che implicherebbe un aumento dei costi per le famiglie e le imprese e rappresenterebbe un vento contrario per l’economia in generale. Con un’amministrazione Trump i rendimenti saranno probabilmente più alti e la curva più ripida, ma con una differenza non superiore ai 50 punti base per il rendimento decennale e la curva.

E c’è un altro denominatore comune: se le agenzie di rating e i mercati inizieranno a interrogarsi sul quadro dei conti pubblici, il nuovo governo – qualunque esso sia – dovrà prendere provvedimenti.

Al momento, l’azionario continua ad avere il vento in poppa

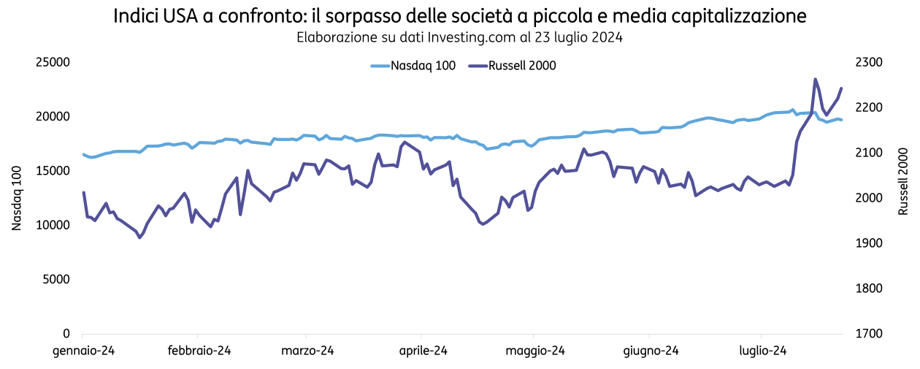

Per ora sulle piazze finanziarie USA proseguono i rialzi e nelle ultime settimane si è affacciata anche la tanto attesa rotazione settoriale. Cosa vuol dire? Vuol dire rialzi sì, ma meno concentrati sul tech e più diffusi su tutto il mercato. Se infatti le “Magnifiche 7” (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia e Tesla) hanno fatto qualche passo indietro insieme appunto a tutto il comparto tech, progressi significativi si sono registrati per le società a piccola e media capitalizzazione, rappresentate negli USA dall’indice Russell 2000.

Il dollaro USA, dal canto suo, appare ancora oggi più condizionato dalle attese sulle prossime mosse della Fed che dagli sviluppi della campagna elettorale: a luglio la divisa statunitense ha perso punti nel cambio con le principali divise proprio in scia alle attese degli investitori sul prossimo taglio Fed, che potrebbe arrivare nella riunione del FOMC del 18 settembre.

Leggere l’attualità con le lenti del Financial Coach

Azionario, obbligazionario, valute, scenari economici, politici e monetari: se il quadro ti sembra complesso – e, come sempre, lo è – è arrivato il momento di affidarsi a chi quella complessità sa fronteggiarla con le dovute conoscenze e competenze. Un professionista, come il Financial Coach. In questo modo, potrai avere gli strumenti e le indicazioni necessari per leggere il momento storico e le relative opportunità nella maniera più lucida – e proficua – possibile.